【看中國2021年8月16日訊】美國通脹越發的惡化,收緊預期越來越強,影響近期黃金走勢比較動盪。

美元緊縮預期下,黃金會怎麼走?

1 趨勢與預期

信息,既有噪音,也有信號。趨勢,無非就是通過歷史樣本歸納出關鍵信息(信號)與最終結果之間的關係,再通過因果關係,根據「因」的變動去推演「果」的走向。

趨勢只受信號影響(基本面)。但預期不同,近期發生的所有信息都可能影響大眾心理(大眾預期),而不是只有信號產生影響。然而99%的信息都是噪音,也就是預期其實主要受噪音影響。

信號是與最終結果有因果關係的信息,而噪音則是與最終結果缺乏因果關係的信息。

噪音與結果之間缺乏因果關係,決定了噪音不會影響長期走勢,但它會影響大眾心理預期,從而影響短期價格。噪音會影響短期價格圍繞著基本面上躥下跳。

這裡出現了兩種投資方式的差異:

1)基於短期的,基於預期的,主要參考是噪音,賭的是信息不對稱性和信息的時間差,本質是基於群體心理波動的賭博。

2)基於長期的,基於趨勢的,主要參考是信號(對黃金來說就是美債實際收益率),摒棄噪音,只相信種下什麼因就會收穫什麼果,拼的是對自己投資邏輯的信心。

兩種投資模式天差地別,玩短期的應該去關注信息不對稱性和信息時間差,玩長期的應該去關注因果邏輯和關鍵信號,如果連這點基本差異都沒搞清楚,銀行定存就是最好的投資渠道。

2 名義利率的趨勢

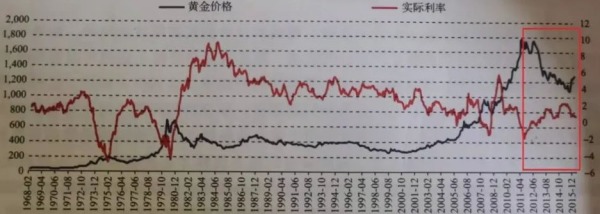

長期歷史已經非常清楚的說明,對於黃金來說,決定趨勢的最關鍵的信號,就是美元實際利率。

投資無非就是個比較過程,美元實際利率決定了投資其他領域的可能回報,決定了持有黃金的機會成本,決定了資金流入的黃金可能性,資金流入的可能性決定了黃金的趨勢……

美元實際利率=美元名義利率-通脹

就名義利率來說,美元放水已經持續了太久,資產泡沫問題已經太大,一旦收緊泡沫必爆。但凡有一絲可能,美聯儲都想繼續放水而不是收緊,哪怕最終因通脹倒逼被迫收緊,收緊行動也將儘可能的放緩來保護泡沫。

通脹和泡沫難以兼顧時就會走鋼絲,口頭收緊,身體放水(這正是美聯儲現在在做的),然後通過口頭收緊誘導市場預期,控制價格,這叫預期管理。

注意一點,口頭收緊沒有實際上「因」的改變,所以它不是信號,預期管理其實只是釋放噪音。美聯儲只想通過製造噪音來儘可能的控制短期價格,而不想付出實際代價。

美聯儲的意圖如此的清晰,可以預期的是,美元名義利率變動將是比較緩慢的,那麼決定實際利率最關鍵的因素就是通脹趨勢(注意不是通脹預期)。

3 通脹的趨勢

長期印鈔的後果正在泛溢出來,如果美元只是口頭收緊,那自然通脹將難以得到控制。但如果美元真的(緩慢)收緊,會對通脹趨勢將產生什麼影響呢?

通脹趨勢是由多層反饋決定的:

1)美元收緊的對物價直接影響。

2)金融深化的影響,美元收緊會擠壓金融資產,影響蓄水池資金外溢,對物價的間接影響。

3)全球一體化的影響,美元收緊影響海外貨幣政策,擠壓海外產能,對物價的間接影響。

就第一點來說,自2008年以來,全球放水越來越凶猛,物價上漲卻十分有限,原因就是金融深化和全球一體化的間接影響主導了物價,印鈔對物價的直接影響已經十分有限。

就第二點來說,如果貨幣收緊,金融資產就會發生虧損,或發生資金贖回,然後更大的虧損發生,擠兌式贖回發生(風險提醒,短期恐慌會迅速推高名義利率,打壓黃金),贖回過程產生大量游離資金,在恐慌平息後,這些游離資金會成為物價上漲的有力推手。

第三點最為重要,全球物價的低迷主要原因就是全球一體化,發達國家可以通脹因素轉嫁給發展中國家,而發展中國家則以透支資源與人口、加大金融風險為代價壓低通脹。如果美元真的收緊,將刺激海外貨幣政策防禦性收緊,影響海外產能收縮,美國通脹因素將無法對外轉嫁,刺激通脹升高。

哪怕是間接影響主導了物價,長期印鈔的後果仍在慢慢泛溢出來。如果美元只是口頭收緊,通脹暴露的節奏仍然較慢;而如果美元真的收緊,通脹反將加速暴露出來。

反過來說,如果不通過通脹賴賬,還有什麼辦法能化解如此海量的美國政府債務?

問題早已膨脹,任何反應都已太晚,正常情況下解決問題的方法,現在只會讓問題加速暴露!

名義利率與通脹趨勢上的差異,決定了美元實際負利率,將無可避免的加深!這又決定了,在一個5-10年的時間段上,黃金都將保持上漲趨勢(對標1970年代黃金10年大漲)。

4 中國對金價的影響

全球化關係中,中美分別為發達國家和發展中國家的最大經濟體,美元鬆緊將通過對中國產生影響而影響美元實際利率:

1)一方面,美元寬鬆會刺激中國加槓桿,中國加槓桿會對外輸出需求,拉動世界經濟,經濟繁榮會增加借貸需求,推高美元名義利率;

2)另一方面,中國加槓桿會擴張本國產能,對外輸出廉價物資,壓低美國通脹。

可以理解到,美元印鈔如果刺激中國加槓桿,會推高美元實際利率,會打壓黃金價格,正常邏輯已被顛覆(全球化關係中,很多邏輯都被顛覆,包括放水沒有通脹)。

歷史也驗證了這一(不正常的)邏輯,比如2011-2015年,全球放水未見停歇,美債實際收益率卻在轉正,進而黃金持續下跌。

黃金價格與美元實際利率(扣除CPI的10年期國債收益率)(作者博客)

這一邏輯下,如果美元收緊帶動中國去槓桿,一方面中國去產能會推高美國通脹,另一方面中國去產能會壓制世界經濟,從而壓制美元名義利率上漲,進而加深美元實際負利率,或推動黃金趨勢性上漲。

邏輯被顛覆不代表沒有了邏輯,它只是將邏輯重新架構。全球化背景下,邏輯體系被重新架構,美元寬鬆刺激中國加槓桿會打壓黃金,美元收緊刺激中國去槓桿卻會推升黃金。

5 黃金越活越年輕

黃金之所以在過去一年中持續受到打壓,美聯儲預期管理(大資金政治正確)固然是一方面,但是比特幣等數字貨幣對資金的分流也是一大原因。

黃金是美聯儲天然的敵人,金價飆漲是美聯儲最不樂意見到的事情,它寧肯忍受比特幣暴漲。

那麼比特幣會取代黃金嗎?

活的越久的,越值得信賴。

黃金在人類歷史中從未被證偽!它配得上人們的信賴!

小結:

通脹攀高,是法幣違約在加劇,但黃金從不違約!