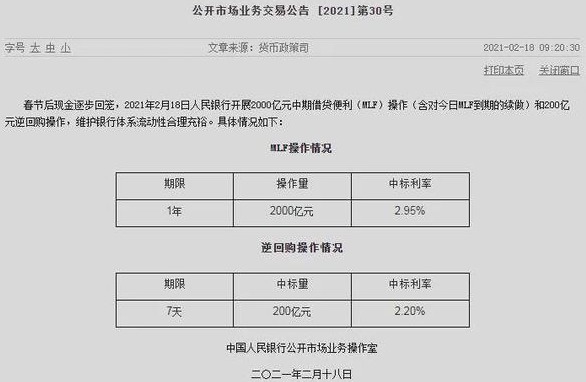

農曆新年後中國央行的MLF和逆回購操作情況(網路圖片)

【看中國2021年2月19日訊】中國新年後首日,有2000億MLF(中期借貸便利,俗稱「麻辣粉」)到期,有2800億逆回購到期。央行MLF等量續作,逆回購投放200億,淨回籠資金2600億。

說明流動性明顯收緊!

受此影響,隔夜利率反超7天利率和14天利率,利率倒掛。

那麼,流動性為何再次收緊?

1 印鈔十年沒有通脹?

中國現在有個非常奇怪的現象:印鈔十年沒有通脹——您信嗎?

印鈔的效果首先會影響金融市場,9-12個月之後,將會向通脹傳導。2020年大印鈔,2021年向通脹傳導,似乎是一種正常規律。那有沒有辦法,避免印鈔效果向通脹傳導?

答案是:有!

繼續印鈔,在貨幣向通脹傳導之前再次製造金融高收益,讓貨幣繼續追逐金融高收益(將錢圈在金融資產裡),不讓其去炒作商品原料等,就可以避免印鈔效果向通脹傳導。

2008年次貸危機之後,世界通脹長期低迷,背後是整個世界印鈔接力。國家間接力製造金融高收益資產,比如中國的房和美國的股。錢都去炒房炒股了,消費就低迷了。消費低迷,資金炒商品的收益預期也會低,就很少資金去炒商品。既沒有消費,也缺乏炒作,通脹就起不來。

用印鈔製造一個蓄水池效果來壓制通脹(注意,蓄水池並非是指錢進去就沒了,而是製造一個高收益金融領域讓錢進去炒作,避免錢去炒作商品原料推高通脹。錢一直都在,只要金融領域回報不夠高就會流出去炒作商品原料,推高通脹。很多人認為買房錢就會被鎖住,這是一個錯誤觀點,錢只是換手了,而不是鎖住了。只要房市收益不夠高,錢就會去炒作其他商品)。

當前,各國央行印鈔盯住通脹的制度下,只有當印鈔彈盡糧絕(利率歸零)之後,金融收益才會觸頂,貨幣再無法被圈在金融裡面(貨幣蓄水池爆破)時,通脹才會反彈。這又會刺激大量資金由金融資產轉戰商品炒作,刺激通脹脫離(需求基本面)迅猛反彈,逼迫貨幣政策連續收緊。比如1970滯漲年代。

印鈔十年而沒有通脹,僅僅是因為通脹都體現在金融資產裡而已。房子將錢圈住了,房子漲了多少倍了?

而2020年,美元利率歸零。以歷史觀察,大概9-12個月之後,應會向通脹傳導。

2020年利率歸零後,貨幣向通脹的傳導明顯更加順暢,2020年下半年,印鈔開始向商品傳導,商品(脫離萎靡的需求基本面)齊齊飆漲,推動通脹預期不斷上升,推動美債收益率連續反彈。

毫無疑問,美債收益率跟隨通脹預期走高幾乎是一種確定的趨勢。

2 息差倒逼收緊

隨著美債收益率的持續上行,中美十年國債息差明顯收窄,2020年3-4季度,中美息差穩定於250基點,至今(2021.2.18)已壓縮至203基點。

回看一下2020年歷史,可以發現中美息差維持於250基點時,人民幣匯率表現極為強勢,連續升值(下圖)。而在2020年3-6月期間,中美息差在200基點左右波動,人民幣匯率表現並不強勢,持續貶值。這或許說明,一個有利於宏觀經濟穩定的中美息差,至少需要保持在200基點以上。

人民幣匯率過去一年來的表現極為強勢,連續升值(網路圖片)

而開年後,中美息差已經壓縮至203基點,如當前息差繼續壓縮,疊加傳統結匯季結束對匯率的支撐下降,人民幣匯率貶值壓力或會重新出現,這或不利於宏觀經濟穩定。

維持宏觀經濟穩定需要保持一定的中美息差,維持中美息差的壓力導致年後央行貨幣政策再次收緊。

鏈條傳導邏輯如下:商品啟動——通脹預期升高——美債收益率攀升——中美息差壓力——中國流動性收緊。

鏈條影響之下,SHIBOR(3M)持續上行;十年國債收益率再次突破3.3%。上一輪國債收益率突破3.3%,發生了信用債市場動盪。

時間列表:

2020年11月,貨幣持續收緊(中美利差擴大50基點),導致信用債市場動盪,國債收益率突破3.3%,隨後央行流動性明顯放鬆。

至2021年1月,流動性意外收緊。

2021年2月初,為維護節前流動性,央行再次加大流動性投放。

2021年2月18日,年後首日,流動性再次收緊,十年國債收益率再次突破3.3%。

國債收益率作為資產定價之錨,其升高總會製造一些壓力。

上一次是信用債,這一次會是誰?