【看中國2019年5月11日訊】500年前,位於今日墨西哥的阿茲特克人,發現了一群奇怪的類人生物:

他們自大海乘船而來(墨西哥東海岸登陸),有著白皙的皮膚(阿茲特克人是黃皮膚),說著奇怪的語言,穿著似乎是由白銀和岩石混合做成的衣服(鋼製盔甲),騎著一種類似於鹿的高大且能快速奔跑的四足動物(戰馬),某人會用嘴巴對著一種奇形怪狀的東西吹(喇叭),然後就會有響亮的聲音傳出;他們有閃亮而又鋒利的神器(金屬刀劍和槍矛,而阿茲特克人只有石製和木製武器),沾上人身便會讓人流血受傷;更有一種樹杈一樣的棍棍兒(火槍),在距離很遠的地方對著人,伴隨著一聲巨響和煙霧,就會莫名其妙的讓人皮開肉綻血流滿地然後痛苦死去……

阿茲特克人認為,這一定是神靈帶著神器下凡來了。根據神話傳說,阿茲特克人的祖先羽毛蛇神來自東方那浩淼的汪洋盡頭,如今,他們終於回來了!

——這些傢伙當然不是神靈,而是以埃爾南-科爾特斯為首的西班牙殖民者!

阿茲特克人很快發現,「神靈」對他們很不友好,但卻很喜歡他們擁有的一種質地很軟的黃色金屬,一看到這種金屬就兩眼發亮,寸步難離,甚至直接動手掠奪、屠殺無辜。

阿茲特克人實在是一頭霧水:這玩意兒既不能吃又不能喝,既不能夠充當武器,又不能用作工具,唯一的用處就是加工成首飾和雕像,正因為它沒有什麼用處又比其他所有東西重,而且天然就有,又軟又黃,很像大便,所以阿茲特克人一直認為這是「上帝之屎」!(阿茲特克語將黃金寫作「teocuitlatl」,意思是「上帝的大便」)

為什麼西班牙人對「屎」如此感興趣?

科爾特斯對阿茲特克人解釋說:「我們有種心病,只有黃金能夠醫治」!

西班牙人的確病得不輕,唯有黃金能夠拯救他們,到了今天,黃金換成了美元,而全世界的人們都患了和西班牙人一樣的心病,為這種既不能吃又不能喝的廢紙和數字神魂顛倒,乃至發動一個國家和民族的力量去賺取美元(外匯)。

說到底,這種心病到底是種什麼病?答案是——信用中介缺乏症!

當我們想要別人的商品或者服務的時候,別人為什麼要給我們提供這些?只有當他們相信,我們會回饋以同等價值的商品和服務之時,他們才會樂於交換!

——問題來了,別人憑什麼信任我們?

這個時候,我們就需要一種信用中介。拿著這種東西抵押給對方,對方相信,有了這個抵押品,他能夠收到同等價值的回饋——OK,他願意給你提供商品或服務,就這樣,交易達成,經濟發展。

所有的貨幣,本質上都是信用中介!

黃金是信用中介,美元是信用中介,歐元日元英鎊人民幣都是信用中介,更廣義來說,債券、股票、房產乃至大家所公認的任何資產和財富,也都是信用中介。只不過,人們選擇了認可度最廣、成本最低、使用最便利的東西,來充當信用中介,然後,這種東西就成了人們日常使用的貨幣。

在500年前的歐洲,因為大多數貴金屬都在歷史上被出口到東方換取絲綢、瓷器、茶葉之類的商品,而奧斯曼土耳其帝國又佔據了他們通往亞洲的商貿通道,整個歐洲缺乏合適的信用中介,另尋渠道找到貴金屬和東方的商品,就成了當時所謂「地理大發現」的最大動力。

時至今日,以美國為首的各國央行都在實施信用貨幣制度,央行可以把一文不值的廢紙通過政府的印鈔機,變成良好的信用中介,甚至,只是在鍵盤上敲下數字,就能創造出幾萬億元的信用中介——按道理來說,信用中介缺乏根本不會成為問題。

然而,現實並非如此。

對於某一個國家政府來說,他們在國內固然不會缺乏自我命名的信用中介,但因為遏制不住的濫發,他們的貨幣其實並沒什麼信用,一旦衝到國際上購買商品和服務,他們還是缺乏信用中介。

而美元,因為有世界上最強大的美國的國債作抵押,有美國人未來的稅收做擔保,就成為了當今這個世界上大家最認可的、國際通行的信用中介。

被隱藏的黃金,一直都是美元最強有力的競爭者。(圖片來源:Roman Bodnarchuk/Adobe Stock)

但,黃金作為國際信用中介的角色,其實並沒有消失,只是被隱藏了而已。

1944年,在全球主要國家財政部長和國家銀行掌舵人參加的佈雷頓森林會議上,美國主持制定了「35美元兌換1盎司黃金」的國際貨幣規則,天下人人皆知,美元正是由此得以登上「國際信用中介」的寶座——所以,美元能夠獲得國際信用中介的地位,是藉助了黃金才得以實現。一直到1971年之前,美元和當時世界上的主要紙幣,都還明確規定了含金量。

可是,因為二戰以後濫發太多,美元的信用早已不值那麼多,於是在1971年8月15日,美國總統無奈宣布,「暫時關閉黃金兌換窗口」(實際是永遠關閉),徹底斬斷了黃金與紙幣的關係,人類由此才不得不整體滑入徹頭徹尾的信用貨幣時代。

美元通過黃金上位,最終卻踢開了黃金,歷史就是這麼一個故事。

在美國政府關閉黃金兌換窗口之後,本質上也是紙、毫無內在價值的美元,能成為當今國際上使用最廣泛的信用中介(我們所謂的「貨幣國際化」),是因為——

1)美國政府相比其他任何國家政府,在國際社會中更有信用,所以可以用國債代替黃金作抵押來發行美元;

2)國債能夠得到大家信任的背後,是美國民眾作為一個整體,也比其他國家民眾作為一個整體更有信用,人們相信未來的稅收,可以支撐美國政府的債務發行。

更深遠的說,人們接受美元充當「國際信用中介」,是因為美國強大的糧食生產能力、強大的商品製造能力、強大的科技創新能力、強大的軍事維持能力,還有——能被人類多數精英所認可的普世價值觀……相比之下,世界其他任何國家或者國家集團(如歐盟),根本不具備這樣的能力。

但是,被隱藏的黃金,卻一直都是美元最強有力的競爭者。

黃金勝過美元的地方,在於它無需任何機構信用背書,而且黃金產量幾十年來增長率都在2%以內,不存在濫發問題——但黃金最大的缺點是機械,數量不能隨意增加,無法滿足政府們「調控經濟」的需要,而且黃金使用的便捷性和成本都比美元高出不少,也因為沒有信用主體來背書,持有黃金得不到什麼「無風險收益」……

美元勝過黃金的地方,在於它使用最為廣泛,支付最為便利,而且能以最低成本置換到其他資產,還可以通過購買國債實現所謂的「無風險收益」。然而,美元有個最大命門——政府為自己相關人員的利益會濫發,降低其信用。從這個方面來看,國債的「無風險收益」,就是對紙幣可能濫發造成真實通脹的補償而已。

正是從充當信用中介對手的角度,才會有「黃金是永不貶值的美元」這種說法。如果用黃金來衡量,從1971年美國政府關閉黃金兌換窗口到現在,美元失去了其97%以上的價值。

從10年以上的長週期來看,美元和黃金的數量對比,是兩者作為信用中介角色對比的關鍵,也是黃金價格的真正驅動力。

根據世界黃金協會(WGC)和黃金礦業服務公司(GFMS)統計,截至2017年,全世界已開採出黃金約為18.72萬噸,其中約三分之二是自1950年以來開採的,2018年世界黃金礦產量為3347噸,相比較世界上的黃金存量,過去15年平均年增長率為1.7%左右。

2003年以來黃金產量及相比原有存量增長率(作者製表)

再來看美元數量(按基礎貨幣計算),自2003年以來,美元基礎貨幣由2003年初的6883億美元,變到現在的32821億美元,數量增長至原來的4.8倍,折算下來,其年度的增長率約為13%。

神奇的結果發生了:現在的黃金價格,相比2003年價格的漲幅,差不多就相當於美元貨幣增長率減黃金產量增長率累計下來的結果!

因為美聯儲2008年金融危機以來的QE大手筆操作,美元的基礎貨幣變化十分劇烈,所以。看美元基礎貨幣的數據與黃金價格對比,可能看不出來兩者的同步性。

不過,剛才說了,美元主要是採用國債作抵押來印刷,所以我們可以通過觀察美國政府債務與黃金價格的關係來發現這種一致性。(說明:2008年以前,90%的美元都是以國債做抵押而印刷。但2008年金融危機之後,由於美聯儲直接入市購買房地產抵押債券MBS,現在的美元,大約有55%是國債作抵押,40%是MBS作抵押。現今,隨著2008年危機的影響逐漸消退,美聯儲接下來很可能選擇慢慢將MBS置換回國債。)

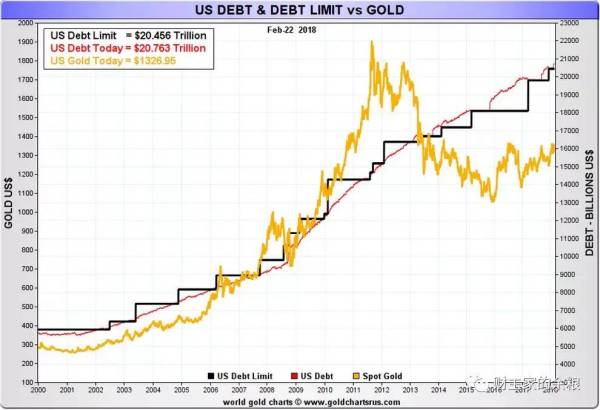

美國聯邦政府債務和美國債務上限設定與黃金美元價格對比

(上圖中的紅線為美國聯邦政府債務,黃線為黃金美元價格,黑線為美國債務上限設定)

2000年起到現在,黃金價格上漲與美國債務增長趨勢基本一致,在2007年以前,黃金價格跑輸債務增長速度,但隨著美國政府債務的飛速增長,2007年黃金價格開始大漲,其漲幅遠超過了美國政府債務增加的速度——黃金價格跑得太快的結果是:

2013年以來金價大幅度下跌!

在過去5年多時間裏,鑒於金價再度大幅度跑輸美國政府債務增長,我們可以認為,以美元計價的黃金,目前處於低估的狀態。

黃金與政府債務的關聯,如果反映到中短週期的具體表現,就是與國債收益率、特別是通脹保值債券(TIPs)的收益率(所謂的「通脹預期」)變動密切相關。