中國全面性的「國進民退」,到底怎樣的經濟現象?(圖片來源:WANG ZHAO/AFP/Getty Images)

【看中國2018年10月25日訊】「國進民退」是一個很熱門的詞彙,本人可不想陷入這種無謂的紛爭之中,只是希望從貨幣理論上探討為什麼會發生這樣的經濟現象。

當一國的商業銀行業和企業均以私營為主導的時候,利率就會市場化,由最高效的銀行和企業推動經濟發展。此時,當低利率的環境持續時,有利於所有企業都進入擴張模式,但擴張持續到一定階段之後,對金融資源的需求放大(通脹的壓力也會上升),利率就會提升(這種利率提升看起來是央行主導的,但本質是央行跟隨市場趨勢),當利率提升到一定階段後,那些效率低的企業就會退出市場(這是經濟危機和衰退的真實含義),然後利率再次回歸低位,形成經濟的循環。

此時,商業銀行為了實現利益最大化,信貸資源投放就會傾向於效率最高的企業,所以,不會出現「國進民退」的現象。

但是,當一國存在強大的國有銀行業和兩種經濟模式(國有與私營)並存時,尤其是利率雙軌制的情形下,就會出現另外一個很基礎的循環模式。

對於89年之後的新興經濟體來說,經濟快速發展,外匯儲備高速增長,基於新興市場國家的貨幣發行模式基本都是以外匯作為保證金,這就帶來本幣的信用擴張週期,商業銀行擁有大量的流動性,為了實現利益最大化,就需要將資本投放出去。此時,無論國有企業還是私營企業,只要滿足商業銀行的要求,都可以相對公平地得到貸款(只是相對公平,這是由金融資源過剩所帶來的結果)。所以,就出現了次貸危機之後進行四萬億投資時,商業銀行四處爭搶項目,目的是把自己的資本投放出去,私企和外企的貸款都相對容易,也相對公平,大家的利率都接近於央行規定的基準利率。

所有人都會對四萬億時商業銀行爭搶項目記憶猶新,那是金融資源相對公平的時期,因為金融資源過剩

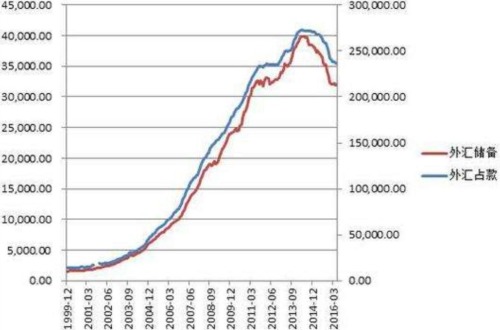

這從當時的外匯佔款上可以明顯地看出來(下圖,很多新興國家的外儲和外匯佔款,與這個圖形都基本是類似的)。隨著外匯儲備和外匯佔款的高速增長,本幣加速擴張,商業銀行就積累了大量的流動性,為了實現利益最大化,商業銀行對國企和私企相對公平地對待,大家都可以獲得比較廉價的金融資源。

2016年3月之前的中國外匯儲備及外匯佔款情況(網路圖片)

如果在這個問題上要追根溯源,這種相對公平的情形從改開伊始就開始了,在某些時期,銀行會向個體戶和私企推銷貸款(五十歲以上的人都有這樣的記憶)。這種情形下,由於私營企業的所有權與經營權結構更為合理,經營效率就會更高,發展速度就更快。所以,改開之初,私營企業微不足道,到現在,按劉付中堂的說法,「民營經濟在整個經濟體系中具有重要地位,貢獻了50%以上的稅收,60%以上的GDP,70%以上的技術創新,80%以上的城鎮勞動就業,90%以上的新增就業和企業數量。」在總體的經濟版圖上,民企佔據的已經不僅是半壁江山!這就體現的是效率的不同。

也可以這麼說,改開之後的經濟成就主要是由民營經濟來主導的,是金融市場的公平所帶來的結果(公平兩個字就有這麼大的威力)。

我一直在說,2014年注定是一個重要的年份,因為上面外匯佔款的圖形開始拐頭向下!毫無疑問這是一個重大的拐點。

基於新興市場國家的貨幣發行是以外匯作為保證金,未來就會出現兩種模式:

第一,緊縮本幣,這裡的目的是為了保匯率。隨著外匯佔款的下滑,在穩匯率的基礎上就需要緊縮本幣的發行,但如此一來,金融資源相對於經濟需求來說就會顯的不足。國有銀行與國企之間,原本就是左兜與右兜的關係,再加上政治正確(在金融資源緊缺時期,經濟增長壓力加大,投放到民企的貸款產生壞賬的機率提升,金融官員們為了避免給自己的仕途和飯碗惹麻煩,就會走政治正確的道路,將金融資源向國企傾斜),結果就會形成鍋有銀行的金融資源與國企之間的「內」循環,而民企就只能被逼迫走向高利貸市場(去年山東企業的債務問題有明顯的體現,很多都是被高利貸壓垮的)。當國企和私企獲取金融資源的價格出現很大差異的時候,甚至有些民企根本就無法獲得金融資源,相當於流通的血液沒有了,此時,民企要麼向國企靠攏(被破產兼併也是一種模式),要麼就會直接倒閉,國進民退的現象出現了。

國有銀行和國企高管,本質是本國官員。當國有銀行實行利率雙規又存在不同所有制企業時,國進民退就是一個很難解決的課題

第二,進行無錨印鈔。這是外匯佔款發展到一定階段、財政難以為繼的時候才會出現的現象,此時,央行的印鈔機只能全力開動。

依托外匯印刷本幣,意味著外儲充足,有足夠的進口能力壓制通脹,所以,既可以進行本幣擴張又可以維持低通脹的經濟環境,對於那些能源和農產品有很高對外依存度的國家來說,這一點尤其重要。擔當開啟大規模無錨印鈔的時候,就不再具備足夠的進口能力,就會導致本幣貶值和通脹不斷上升,高利率時代就會來臨。

可存在強大的國有銀行業的時候,利率不是市場化的,由央行調控基礎利率。此時,一般情形下,官方貸款利率與市場利率的利差就會加大,因為官方有美化通脹數據的動機,以利於印鈔,推動市場利率與央行規定的利率之間利差加大。在利率不斷上升時期,經濟會更加低迷,商業銀行如果貸款給民企面臨的壞賬威脅更大,此時為了政治正確,一樣會實現國企與商業銀行貸款資源的對接。結果,不同所有制的企業使用的利率差別更大,形成的結局依舊是國進民退。

其實,這不僅體現在商業銀行的經營行為有利於國進民退,在地方政府的投資活動中也是如此。經濟增速壓力加大,社會對於腐敗和貧富差距分化等問題的容忍度下降,主導投資的官員們在政治上的壓力加大,為了避免仕途和飯碗出現問題,也會將投資項目盡量交給鍋企,換取仕途的平安。

領導們一直在強調要優先將金融資源向小微企業(大部分是民營)傾斜,相信它們都是真心的,因為改開之後的經濟數據擺在哪裡,誰都不能忽視。但是,金融資源還是依舊不斷向國企傾斜,而小微企業依舊嗷嗷待哺,一邊水災,一邊乾旱,根源就是上述原因,銀行從上到下的從業者、地方主導投資的官員們誰都不會拿自己的飯碗開玩笑,就只能走政治正確的道路。

所以,在金融資源愈發緊缺、高利率(高通脹)時期,只要存在強大的國有銀行業,也存在不同所有制企業,同時又實行利率雙軌,guo進min退就是一種社會趨勢。看到2014年外儲和外匯佔款的拐點,企業家們就應該清楚這個趨勢,明白了這一圖形內在的含義,才能早日洞察玄機。當然,這也是對個人就業方向最根本的指引。

這種情形不僅僅會發生在個別國家,而是在部分新興國家中普遍存在,而南美的巴西就比較典型。